La sesión, celebrada el pasado 18 de marzo y disponible íntegramente AQUÍ, contó con representantes de Tinsa, ASOCIMI, Tempore Properties y KPMG. David Paramio, director de Consultoría de Tinsa, actuó como moderador del encuentro.

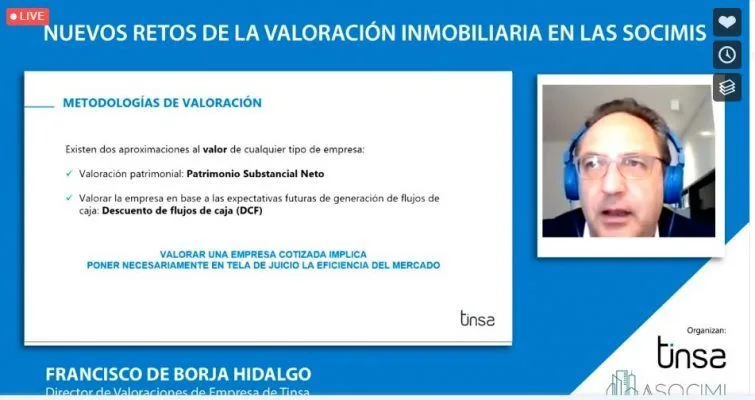

Francisco de Borja Hidalgo, director de Valoraciones de Empresa de Tinsa, profundizó en el papel de la valoración para aportar transparencia, diferenciando dos aproximaciones al valor de una SOCIMI como empresa. La meramente patrimonial, a través de la valoración de los activos en el balance detrayendo la deuda, y, por otro lado, la valoración por descuentos de flujos de caja, que tiene en cuenta la capacidad de generación de flujos de caja de la SOCIMI al objeto de rentabilizar la inversión realizada.

“Son enfoques complementarios, cuyo uso puede generar una mayor visibilidad y seguridad entre los inversores internacionales. Así, junto a la valoración patrimonial, que aporta la foto fija del patrimonio de la SOCIMI en un momento concreto, es recomendable incorporar la valoración por descuentos de flujos de caja, que añade y ofrece visibilidad a la hipotética proyección de ingresos tras un estudio realizado por expertos del sector inmobiliario, con el objetivo de hacer un análisis más exhaustivo de la SOCIMI conforme a un análisis en proyección y continuidad”, explica Hidalgo, quien también abogó por aplicar las recomendaciones de la EPRA sobre estándares de reporting económico para poder comparar SOCIMIs de distintos países y sectores y facilitar un proceso de toma de decisiones de inversión óptimo por parte de los agentes.

Respeto a la valoración de los activos, Francisco de Borja Hidalgo destacó que debe determinarse su valor razonable teniendo en cuenta su mercado principal o más ventajoso y que el inmueble cumpla objetivamente las siguientes condiciones, que sea físicamente posible, legalmente permisible y financieramente viable, descartando hipótesis o supuestos especiales que no reflejan su condición actual.

En opinión del director de Valoraciones de Empresa de Tinsa, la prima de descuento del 10%-20% con la que tradicionalmente cotizan las SOCIMIs tiene mucho que ver con la incertidumbre regulatoria y macroeconómica que rodea al sector, pero también con la falta de confianza de los analistas respecto a las valoraciones de los activos. “Cada vez va a tener más peso la marca, el prestigio de la empresa valoradora. Es fundamental para dar confianza y lograr más objetividad y eficiencia en el proceso de inversión y deinversión”, afirma Hidalgo. “La base de la credibilidad de la empresa valoradora estará en disponer de experiencia en la valoración de activos similares, bases de datos suficientes y capacidad de análisis para analizar el momento presente y las proyecciones”.

El CEO de Tempore Properties, Nicolás Díaz Saldaña, también hizo hincapié en el papel de las empresas de valoración para aportar transparencia y proporcionar información de calidad a todos los actores. “Es fundamental tener información lo más homogénea posible para facilitar la toma de decisiones. En la medida en que creemos un marco de transparencia informativa y comparable facilitaremos el paso a estructuras de capital más asentadas”, apuntó Díaz Saldaña, en alusión a la previsible llegada de perfiles de inversores más estables, como fondos de pensiones y compañías de seguros, que entrarán en el proceso de consolidación del sector pendiente en España.

El CEO de Tempore Properties apuntó la necesidad de integrar los nuevos formatos, como el Build to Rent o el Coliving, y de contribuir a ampliar el campo de actuación de la financiación, tanto tradicional como alternativa. “Las entidades financieras suelen estar en financiación ligada a créditos hipotecarios sobre los activos y es complicado que entren a financiar a la sociedad como tal. El valorador tiene mucho que aportar para conseguir que los bancos entiendan mejor el negocio y el valor de nuestras empresas. Es un sector en construcción y hay que crear el marco que permita su desarrollo”, apuntó Díaz Saldaña.

Respecto a los retos pendientes, el CEO de Tempore Properties habló sobre la necesidad de establecer parámetros homogéneos sobre, por ejemplo, superficies e imputación de elementos, como zonas comunes, terrazas. “Tal vez no tiene sentido tener como referencia el €/m2 cuando el mercado se mueve por tipologías. En el caso del residencial, lo que importa del activo es la usabilidad de la superficie útil y las habitaciones disponibles”, afirmó.

Durante la mesa de debate, Pedro Soria, Chief Commercial Officer de Tinsa, hizo un recorrido por la situación del mercado tras la irrupción de la pandemia, que ha desestabilizado al sector, que, pese a todo, ha mostrado su resiliencia. “El covid ha impactado en el valor de los activos de forma coyuntural y ha tenido un impacto asimétrico en cada uno de los sectores”, afirmó Soria. Retail, oficinas y hoteles han sufrido un mayor impacto negativo, mientras que se ha producido el impulso del mercado logístico, del sector del alquiler y de la tecnología aplicada al ámbito de la valoración, al tiempo que cobra relevancia la sostenibilidad.

Soria lamentó el escenario de inseguridad jurídica que amenaza al sector, ya que el valorador necesita certidumbre para saber cuándo y cómo se van a producir los flujos de caja. Puso también en valor el conocimiento local de las empresas de valoración para contextualizar la potencia de los datos que aporta el big data. “El valorador aporta visión global y experiencia local”, explicó Soria.

Luis Noguera, manager de Fiscalidad Internacional y Corporativa de KPMG, explicó cómo el covid ha creado tensiones en la interpretación de la normativa fiscal y legal, relacionada principalmente con los test de activos y los test de rentas. “Cuando las facturas de cuentas pendientes de cobro de inquilinos superan el 20% del valor del activo total de la socimi podemos tener un conflicto”, afirmó Noguera.

Por su parte, Clara Guasch, directora de Fiscalidad Internacional y Corporativa de KPMG, ahondó en las implicaciones fiscales derivadas de cómo se contabilizan las reducciones de renta aplicadas a los inquilinos durante 2020. “La socimi puede elegir entre considerarlo renta contingente con impacto inmediato en la cuenta de resultados o, por el contrario, periodificar ese impacto. Esta segunda opción puede evitar un incremento de la tensión en los test de rentas, pero produce una desalineación en la generación de caja a la hora del reparto de dividendos”, apuntó Guasch.