No podemos generar online el presupuesto de su tasación

No podemos generar on-line el presupuesto

No hemos podido generar on-line el presupuesto de su tasación con los datos suministrados. Por favor, póngase en contacto con nosotros: store@tinsa.com o rellenando el siguiente formulario.

No podemos generar on-line el presupuesto

No hemos podido calcular el valor aproximado del inmueble. Por favor, introduzca manualmente el valor marcando la casilla "Modificar valor aproximado" y poniendo el valor aproximado del inmueble a valorar.

Presupuesto de su Tasación

Importe total |

No podemos generar on-line el presupuesto

No hemos podido generar on-line el presupuesto de su certificación de eficiencia energética con los datos suministrados.

Por favor, póngase en contacto con nosotros: store@tinsa.com o rellene el siguiente formulario.

No podemos hacer un cálculo de la Certificación

No se pudo obtener la información

Presupuesto de su Certificación

Importe total |

|

No se pudo generar el informe Stima

No hemos podido generar el informe Stima con los datos suministrados.

Por favor, póngase en contacto con nosotros: store@tinsa.com o rellene el siguiente formulario.

Informe Stima generado con éxito

La referencia de su Stima es .

Los inversores prevén que continúe la contracción de rentabilidades en las oficinas ‘prime’ de Madrid CBD hasta un 4,5% al cierre de 2015

Octavo Barómetro IPD – Tinsa

19 noviembre, 2015- Optimismo generalizado: los inversores consultados creen que la economía crecerá este año en torno al 3% y esperan que 2015 sea un año de inversión inmobiliaria récord.

- Los integrantes del panel sitúan este año la tasa de rentabilidad de los activos prime esté en torno a un 4,5% en oficinas CBD en Madrid, un 5,4% en centros comerciales y en un 7% en activos logísticos.

- El 91% de los panelistas apuesta que se va a producir un incremento de la cifra de negocios de los comerciantes, frente al 50% que suscribía esta opinión a principios de 2015. La mayoría apuesta por una estabilización de las rentas y solo un 27% cree que se incrementarán.

- Los operadores, incluidos los fondos, están entrando en la construcción de proyectos logísticos, animados por las expectativas de subida de las rentas, que siguen en mínimos históricos.

Madrid, 19 de noviembre 2015. La evolución favorable de la demanda nacional y la mejora del empleo son factores que elevan el interés inversor y presionan a la baja las rentabilidades. La yield esperada en las oficinas prime de la zona CBD desciende hasta el 4,5% por la elevada competencia y la falta de producto de calidad. En centros comerciales y activos logísticos, la rentabilidad se mantiene en torno al 5,4% y el 7%, respectivamente, en línea con el barómetro anterior.

Estas son algunas de las conclusiones por el grupo de inversores consultados en la recta final del año para la elaboración del Barómetro Inmobiliario IPD®-Tinsa, que celebra su octava edición. Esta publicación, fruto de una colaboración entre MSCI y Tinsa, recoge cada semestre desde hace tres años las previsiones de un panel de grandes inversores patrimonialistas (*) sobre distintas variables relacionadas con el mercado inmobiliario, como son el crecimiento de la economía, el consumo interno, las rentas y los yields, entre otros aspectos. La encuesta a los 14 inversores de esta edición se realizó a finales de septiembre de 2015.

Los encuestados han confirmado su optimismo e incluso han mejorado sus previsiones de crecimiento de la economía española, que sitúan ahora de media en un 3% para 2015, frente al 2,2% estimado a principios de año. En la presente edición, el 64% de los panelistas anticipa un crecimiento igual o superior a 3% para 2015, prácticamente en línea con las previsiones avanzadas por distintos organismos nacionales e internacionales.

OFICINAS

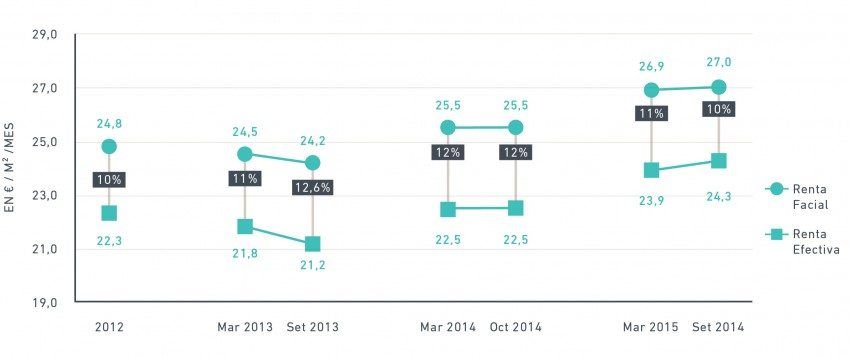

Los inversores consultados constatan un aumento de la demanda en operaciones de alquiler de gran volumen por parte de grandes empresas. Pese a la evolución favorable, el aumento en la demanda y la falta de producto nuevo continúa acentuando la marcada diferencia entre el mercado prime de oficinas de Madrid y el mercado non-prime (zonas periféricas). Los panelistas prevén un aumento en la renta prime en el CBD de Madrid hasta los 27 €/m²/mes, frente a los 26,9€/m²/mes estimados a principio de año por el panel y a los 25,5 €/m²/mes de cierre de 2014. En las zonas superprime, la renta está en torno a los 30 €/m²/mes.

Los panelistas apuntan que tras las elecciones de marzo se produjo una cierta ralentización en los planes de los operadores y que el crecimiento de rentas reales no ha alcanzado las expectativas iniciales. Pese a todo, dado el contexto de mayor crecimiento económico y elevados niveles de confianza empresarial, los encuestados esperan que el ritmo de contratación bruta y absorción neta siga ganando fuerza.

Los incentivos al alquiler (carencias, contribución al traslado e implantación) siguen estando vigentes, aunque cada vez más reducidos. Los inversores consultados sitúan los incentivos en una rebaja medida del 10% respecto a la renta facial de contrato, frente al 11% que estimaban a principios de año.

DIFERENCIA ENTRE RENTA FACIAL Y RENTA EFECTIVA EN LAS OFICINAS ‘PRIME’ MADRID CBD

La calidad toma fuerza como un factor cada vez más importante para los inquilinos corporativos, tanto por eficiencia como por representatividad, hasta el punto de que muchos de ellos se muestran dispuestos a pagar rentas más altas para garantizar un espacio de mejor calidad y más eficiente.

RETAIL

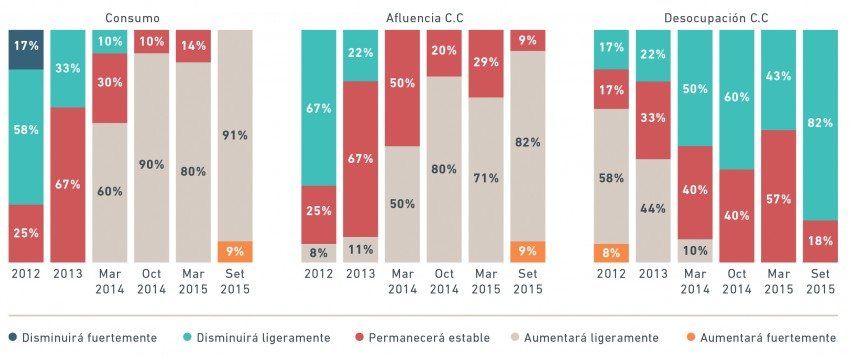

La mejora del entorno económico hace que la gran mayoría de los panelistas (91%) anticipe un aumento en las cifras de negocio de los comerciantes, frente al 50% que manifestaba esta previsión a principios de año. También aumenta el grupo que espera una mejora significativa en la afluencia a los centros comerciales.

PRINCIPALES INDICADORES DE COMERCIOS

En términos de renta, casi tres cuartas partes de los encuestados apuestan por una estabilización. Solo un 27% se decanta por un incremento de los alquileres en el cierre del año, en línea con el 25% de la consulta del pasado mes de marzo.

El mercado ha mostrado señales de fortaleza debido a la demanda de operadores nacionales e internacionales, en especial del sector moda y restauración, que buscan espacios de calidad en locales high street y en centros comerciales.

LOGÍSTICA

Los inversores consultados anticipan un aumento de la actividad logística como consecuencia tanto del escenario de aumento del consumo y de las exportaciones, como del desarrollo y consolidación del comercio electrónico en nuestro país.

La demanda, según apunta el panel, sigue concentrada en espacios logísticos de gran tamaño (en torno a 50.000 m²), de buena calidad y localizados en zonas prime, donde la oferta es limitada. Estas buenas perspectivas de desarrollo del mercado logístico junto con la falta de producto actual están impulsando gradualmente la reactivación de la promoción. Incluso los fondos están entrando en proyectos en construcción asumiendo el riesgo de comercialización ante las perspectivas de amplio recorrido de las rentas, que siguen en mínimos históricos.

En términos generales, los panelistas prevén que la renta prime se sitúe en 5,3 €/m²/mes a finales de 2015, frente a los 5,0 €/m²/mes de cierre de 2014. Los inversores encuestados también esperan una ligera disminución de los incentivos, que cifra en un descuento del 13% sobre la renta facial.

¿CUÁL SERÁ LA RENTA PRIME DE LOS ACTIVOS LOGÍSTICOS EN MADRID?

INVERSIÓN

El mercado sigue muy dinámico en 2015 y continúa atrayendo el interés de los inversores internacionales e institucionales, animados por la recuperación del mercado de ocupación y las rentas.

Los panelistas reconfirman su optimismo y anticipan que 2015 será un año récord en inversión inmobiliaria. Apuntan a un volumen medio en torno a los 8.900 millones de euros en 2015, mejorando por lo tanto las previsiones iniciales de 7.600 millones de euros compartidas a principios de año. El 46% estima que la inversión total en 2015 podría estar por encima de los 10.000 millones de euros.

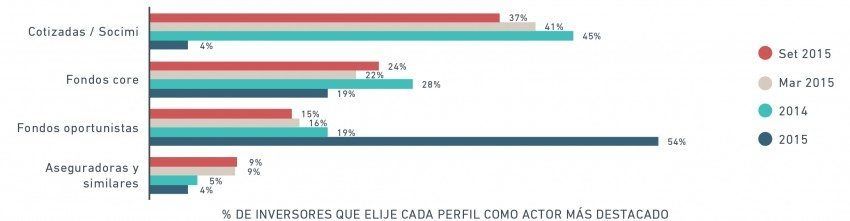

Las SOCIMIs siguen siendo consideradas el actor más destacado del sector entre los inversores consultados. Un 37% de ellos las señala como la tipología de inversor más activo en el mercado en 2015, seguido por los fondos con una orientación Core / Core +, destacados por un 24% de los encuestados, y que regresan atraídos por las expectativas de recuperación.

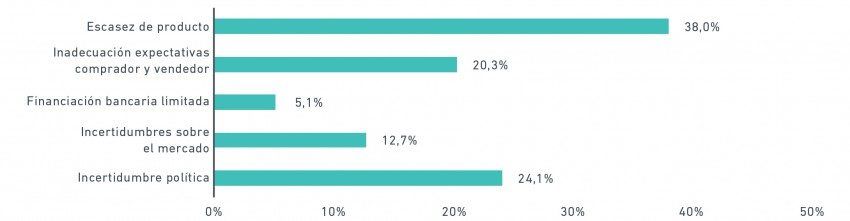

Las elecciones generales de diciembre y los comicios en Cataluña han contribuido a que la incertidumbre política se sitúe como el segundo mayor factor limitante a la inversión, destacado por un 24% de los panelistas frente al 5% de la encuesta de principios de año. A pesar de esta evolución, los encuestados afirman que, en general, los inversores internacionales no perciben un riesgo real en la actual situación política nacional.

Las previsiones sobre la tendencia de compresión de las rentabilidades de los activos prime en 2015, ya observada en la última edición del barómetro, se mantiene en la segunda mitad del año. Los yields esperados para las oficinas CBD se sitúan en un 4,5% para finales de 2015, en un 5,4% para los centros comerciales y en un 7% para los activos logísticos. Hace un año, las previsiones hablaban de unas rentabilidades en activos prime del 5,5% en oficinas para finales de 2014, del 6% en centros comerciales y del 8% para activos logísticos.

INVERSORES MÁS ACTIVOS

FRENOS A LA INVERSIÓN

ESTRATEGIA

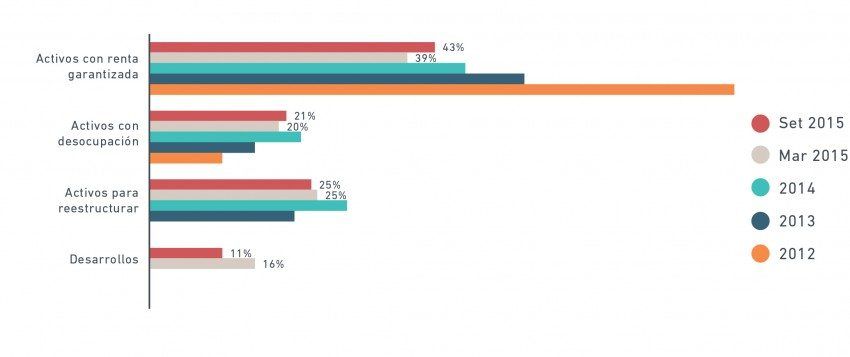

Los inversores siguen expresando su interés por activos con renta garantizada (43%), si bien se confirma que están dispuestos a asumir más riesgo: el 25% demuestra interés por activos a reestructurar, y el 21% por activos con desocupación.

Las oficinas en Madrid se mantienen como el producto más deseado, mientras que el producto residencial sigue estando fuera del radar de los inversores. El 77% de los encuestados confirman que no pretenden invertir en este sector en particular. Entre las razones aluden al riesgo de reputación asociado / inseguridad jurídica, y la baja rentabilidad que ofrece.

La mayoría de los inversores encuestados revelan que la evolución reciente del proceso independentista en Cataluña no está alterando su estrategias de inversión en la zona.

La eficiencia energética se hace un hueco en las estrategias de inversión. Un 89% de los inversores encuestados coinciden en que el nivel de eficiencia energética de los inmuebles en que están interesados afecta a sus decisiones de compra, aunque la mayoría (56%) confirma que solo a posteriori. La auditoría energética es realizada después de la compra del activo y cuando es necesario son aplicadas las medidas de mejora propuestas.

PREFERENCIAS DE INVERSIÓN DIRECTA

Descargar

¡Gracias!

Tu descarga ha comenzado. Si después de unos segundos no se inicia automáticamente, pulsa en el siguiente enlace para volver a intentarlo.

Descargar archivo